10月27日,360金融向美国SEC提交了IPO招股书,计划募集2亿美元。但根据目前情况看,360金融仍存在不足,未来可能会因此而在金融业务的竞争中处于劣势。

文/王美文 专栏作者

消息,10月27日,360金融向美国SEC提交了IPO招股书,计划募集2亿美元,承销商为高盛与花旗银行。

招股书显示,360金融定位为消费金融科技平台,其核心产品为360借条。在360金融的撮合下,用户可获得最高20万的授信额度,借款用途以消费支出为主。截至2018年9月30日,用户通过360借条可获得的平均授信额度为9600元人民币。截至三季度末,360金融已累计促成2240万多笔944亿贷款,服务640万借款人,余额347亿。

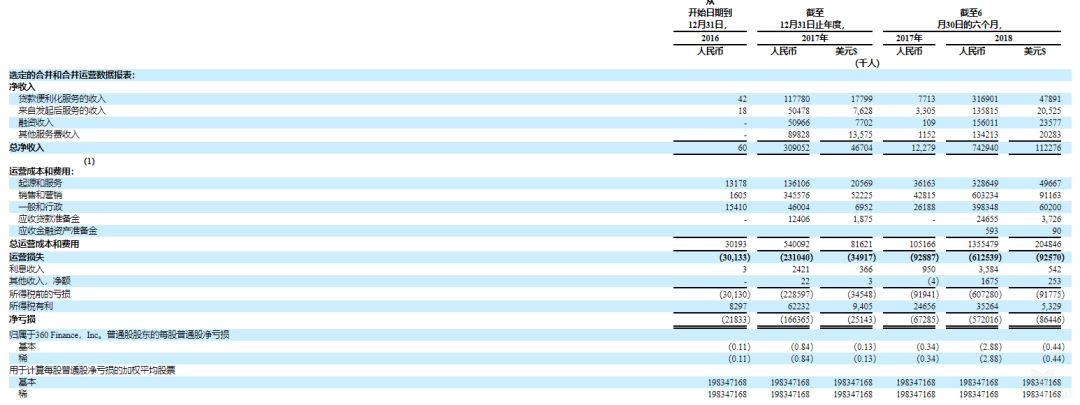

在营收方面,招股书显示,360金融主要收入来自撮合贷款服务费和贷后服务费。2018上半年,360金融净收入约为7.429亿,与2017年同期的1230万相比,同比增长5939.8%。2018上半年净亏损为5.72亿元,调整后的净亏损为1.06亿元人民币。

按照已上市的互联网金融科技企业采用的新会计准则统计,360金融2016年、2017年、2018年前三季度的净收入,分别为170万元、7.88亿元和29亿元。

在风控方面,360金融自主研发了Argus智能风控引擎、宇宙魔方(Cosmic Cube)风险定价引擎,以及Cloud Bank系统等基于人工智能的风控全流程体系,涵盖了线上数据收集、风险管理、定价和工作流集成系统。

目前,依托于全线上风控体系,360金融已经实现了95%的贷款可线上自动生成信用评估决策,极大提升了审核、放款效率,同时节省了成本。

在资金方面,招股书显示,360金融的大部分资金来自金融机构。截至2018年9月30日,360金融已经与18家金融机构建立了合作关系,其中大多数是国家和地区银行。通过与360金融合作,金融机构可获取优质用户、加强风控,实现全线上放款流程。

招股书显示,360金融计划将此次发售的净收益主要用于一般企业用途,其中40%的净收益将用于品牌促销,30%将用于研发以及培养人才,其余30%将用于其他一般企业用途,如行政开支,潜在收购及战略投资。

在目前看来,360金融的优点和缺点都很明显,优点在于自有的巨大流量流量及完善的商业体系,缺点在于缺乏场景以及开展金融业务所需的牌照。

此外,奥纬咨询统计报告显示,360金融今年二季度的放款量仅在BATJ旗下的蚂蚁金服、微众银行、京东金融、度小满金融之后,位列第五。根据奥维咨询判断,尽管在线消费金融行业将在短期内继续发展态势良好,但从长远来看,预计消费金融市场将成为一个多参与者市场,因为监管机构将继续塑造监管框架,以促进金融服务领域的竞争。

因此,未来360金融在缺乏牌照、场景支持的情况下,会面临消费金融业务的较大竞争压力。

文章内容系作者个人观点,不代表对观点赞同或支持;转载请注明作者姓名和来源。